Los hogares dominicanos destinan, en promedio, el 38.2 % de sus ingresos al servicio de la deuda, ubicándose ese porcentaje cerca de los niveles prepandemia, de acuerdo a lo arrojado por la Encuesta Nacional Continua de Fuerza de Trabajo en 2021.

En su Informe de Estabilidad Financiera 2021, publicado recientemente, el Banco Central considera que se mantienen en un rango apropiado los niveles de endeudamiento de los hogares respecto a la proporción de sus ingresos destinados al pago de sus obligaciones financieras.

El informe también detalla que, al cierre de 2021, el monto promedio de los créditos desembolsados para consumo ascendió a 93,841.0 pesos, para una diferencia de 6,317.6 pesos respecto al año anterior.

El monto promedio de los préstamos para la adquisición de viviendas ascendió a 2,200,965.9 pesos, superior en 139,446.7 pesos respecto al 2020.

“Estos aumentos han sido también en parte influenciados por una mayor necesidad de financiamiento en un contexto de alza en los precios de los bienes y servicios debido a los choques de oferta externos y la recuperación de la demanda agregada”, explica el Banco Central en su informe.

Los hogares y los préstamos

El documento indica que la mayor proporción de los créditos a los hogares se canaliza a través de los bancos múltiples y las asociaciones de ahorros y préstamos. Y los montos promedios desembolsados han mantenido una tendencia creciente durante los últimos años.

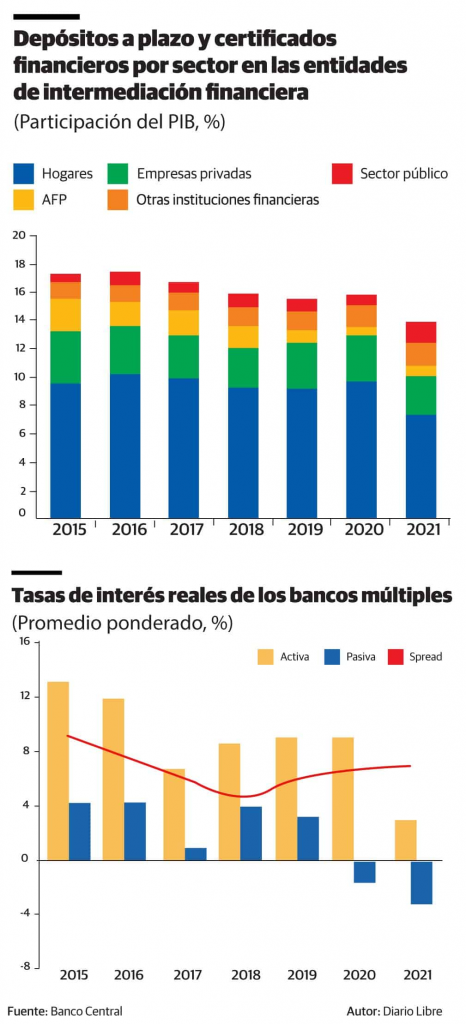

Agrega que las captaciones del público son la principal fuente de financiamiento de las entidades, de las cuales, los depósitos a la vista y de ahorro continúan siendo las partidas de mayor crecimiento, con 31.5 y 9.2 %, respectivamente.

“Esto sugiere que los hogares y las empresas aumentaron sus depósitos por motivo precautorio bajo el contexto de la pandemia, permitiendo a las entidades de intermediación financiera continuar otorgando créditos a todos los agentes económicos”, analiza el Banco Central.

La institución proyecta que para 2022 las captaciones del público “continúen siendo la principal fuente de financiamiento de las entidades”, y los fondos tomados a préstamos “vayan disminuyendo, a medida que avance el desmonte gradual de los estímulos monetarios y financieros”.

Sobre los intereses

El Banco Central reporta que los intereses pagados por las captaciones se redujeron en 10.9 % durante los últimos 12 meses, producto de la reduccion de las tasas de interés pasivas del mercado, lo que incidió en la reduccion de la tenencia de depósitos a plazos y certificados financieros de los hogares y las empresas privadas.

“En virtud de la reducción de las tasas de interés pasiva del mercado durante el 2021 -agrega-, la búsqueda de rentabilidad por parte de algunos hogares y empresas privadas con tenencia significativa de depósitos ha incidido en el incremento de las volatilidades de las tasas de interés de los certificados financieros en los bancos múltiples”.

¿Son morosos los hogares?

El Banco Central reporta que el índice de morosidad de los créditos de los hogares se redujo a 1.9 % a diciembre de 2021. En mayor medida atribuye este comportamiento a la reducción de la morosidad en la cartera de consumo, la cual presentó un nivel de morosidad de 2.7 %, reduciéndose en 1.5 puntos porcentuales con relación a diciembre de 2020.

En cuanto a la morosidad de la cartera hipotecaria, reporta que disminuyó, ubicándose en 0.8 %. Explica que esta pudo estar influenciada por la reducción en la tasa de desempleo y por los menores niveles mostrados en las tasas de interés del mercado, “lo que se tradujo en una mejora de la capacidad de pago de los hogares”.

“Dado que la mayoría de los créditos a los hogares se concentra en el consumo, las entidades de intermediación financiera podrían estar expuestas a un mayor riesgo de crédito, debido a que estos créditos cuentan con menores garantías”, observa el Banco Central.

“Sin embargo -agrega-, la cartera vencida de los hogares se encuentra cubierta en 143.1 %, es decir que las provisiones superan los créditos vencidos en más del 100 %. Esto indica que las entidades de intermediación financiera cuentan con recursos suficientes para enfrentar posibles pérdidas esperadas”.